相続税対策には様々な方法がありますが、最も効果があり確実に安心して手間をかけずに行えるのは現預金の生前贈与です。

早い時期から毎年少しずつ贈与することで大きな節税効果があります。

目次

生前贈与のための基礎知識

贈与税の仕組み

生前に現預金を贈与すると贈与税がかかるので嫌だと思われるかもしれません。

しかし贈与税には基礎控除額というものがあります。

基礎控除額は1年間で110万円

贈与税は贈与された金額から110万円を控除して計算します。

期間は1月1日〜12月31日までの1年間。

年間110万円以下であれば贈与税はかかりません。

申告の必要もありません。

例えば毎年100万円を10年間贈与すれば無税で1,000万円を贈与することができるのです。

子供が3人いて同じように贈与すれば3,000万円です。

これほど確実で簡単な相続税対策はありません。

*110万円の控除は贈与を受けた側が受けるものです。

二人から贈与を受けても控除額が220万円にはなりません。

*相続時精算課税を選択した場合は110万円の基礎控除はありません。

贈与の要件を満たす必要ある

毎年100万円を贈与しているつもりでも贈与の要件を満たしていなければ贈与が認められないことがあります。

贈与というのは民法上の贈与契約を指します。

契約ですから双方が認識して受け入れることで成立します。

あげる側が勝手に子供名義の預金通帳にお金を移して管理していてもダメなのです。

これは税務調査で最も指摘されやすい「名義預金」という扱いになります。

名義は子供の預金でも実質的には親のお金なので相続財産として相続税の対象になります。

またあげる側も贈与を認識していないと贈与契約は成立しません。

痴呆が始まっている等の正しい判断ができない状態での贈与は認められません。

あげた側も、もらった側もしっかりと認識していることが贈与を成立させるために必要です。

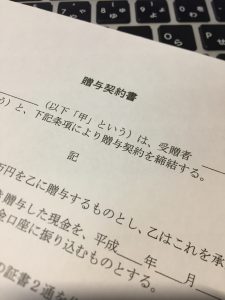

贈与契約書を作成する

贈与を証明する書類として贈与契約書を作成することをお勧めします。

贈与契約書にはお互いが自筆でサインし、実印を押すのが好ましいと考えられます。

公証役場で確定日付を付せばより確実にその日に贈与があったことを証明できます。

1通700円。

親からの贈与は税率が優遇されている

平成27年(2015年)1月より直系尊属(祖父母や父母)からの贈与は税率が優遇されました。

例えば他人から1千万円贈与された場合、贈与税は231万円ですが、父から贈与された場合は177万円になります。

ただし410万円までの贈与では税率に違いはありません。

基礎控除額も110万円で変わりはありません。

国税庁の参考ページはこちらです。

https://www.nta.go.jp/taxanswer/zoyo/4408.htm

連年贈与にご注意

贈与で心配されることの一つに連年贈与というものがあります。

連年贈与というのは、初めから1,000万円を贈与する契約で、毎年100万円を10年間で渡すといったようなもの。

連年贈与とみなされてしまうと、初めに100万円を渡したときに1,000万円をもらう権利を贈与されとなり、1,000万円に対して贈与税が課されてしまいます。

毎年100万円渡していたら結果的に1,000万円になったというのは連年贈与ではありません。

連年贈与に該当するのかしないのかを客観的に判断するのは難しいものです。

税務署に痛くもない腹を探られて嫌な思いもしたくありません。

その都度贈与契約書を交わしていれば問題ありませんが、日付や金額を変えることでより安心できます。

国税庁の参考ページはこちらです。

https://www.nta.go.jp/taxanswer/zoyo/4402_qa.htm

毎年あえて110万円以上贈与して申告・納税するのは意味があるのか

贈与の証拠を残すためにあえて120万円を贈与し、毎年贈与税の申告をして1万円の贈与税を納めているというケースがあります。

はたして意味があるのでしょうか。

税務署は申告自体は受け付けてくれます。

が、贈与の事実を認めてくれたわけではありません。

大切なのは贈与契約が成立しているかどうかです。

贈与契約が成立しているのであれば110万円を超えた場合は申告しなければなりません。

贈与契約が成立していないにも関わらず申告をして強引に贈与に見せかけるためであれば意味のないことです。

相続税対策は地道な贈与が効果的

相続税対策は様々です。

・財産の形を変える(お金を不動産・保険などに)

・自宅の土地評価の減額などの特例を受けられる体制を整える

・相続人を増やす(養子縁組)

など

メリットが大きいものはデメリットも大きくなる場合があり簡単に進められるものではありません。

現預金の生前贈与であれば難しいものではないので気軽に始めることができます。

財産が多額にある場合は贈与税を納めてでも短期間で多額の贈与をしてしまった方が節税になる場合があります。

とは言っても安心して生活できるだけのお金は残しておきたいものです。

バランスを考えながらの生前贈与を実行していきしょう。

親子の絆を第一に考え

節税のためには生前贈与が効果的というお話をしてきましたが、それよりも大切なことは親子の絆ですよね。

あまりお金の話をしたくない、お金を渡してしまうと散財してしまう、子供を甘やかしたくないなどといった思いももあることと思います。

税金が安くなるから!という理由だけではお金を動かすのは難しいかもしれません。

親子の絆を一番に考え、どのような対策をしていけばよいのか。。。

残された子供達が争わないようにするにはどうすればよいのか。。。

一人で悩まずに周囲に相談することが解決の道です。

まとめ

相続対策の効果的な方法として現預金の生前贈与について書きました。

時間はかかりますが地道に少しずつ現預金の贈与を続けることが最も確実で安全な節税であると考えています。

財産のある方は早めに始めれば始めるほど節税額は大きくなります。

短期間で多きな節税効果があるものはそれなりにリスクが付きまといます。

家族との絆を一番に考慮しつつ、相続対策の一つとして参考にしていただければ幸いです。